商务部发布《2020年药品流通行业运行统计分析报告》

发布于:2021-08-05来源:

7月30日,商务部发布《2020年药品流通行业运行统计分析报告》,对我国药品流通行业运行特点和趋势进行了分析总结。

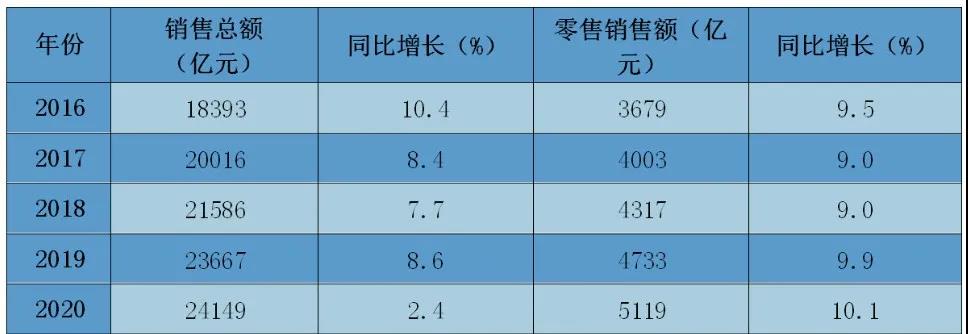

2020年全国七大类医药商品销售总额24149亿元,其中,药品零售市场5119亿元,扣除不可比因素同比增长10.1%,增速同比加快0.2个百分点。

《报告》预测,在新发展格局下,药品批发企业优化网络结构将进一步加快,零售药店健康服务功能将得到积极拓展,现代智慧医药供应链新体系将会持续完善,药品流通行业向高质量发展转变态势更加明显。

2020年是全国药品流通行业“十三五”发展规划的收官之年。面对突如其来的新冠肺炎疫情,药品流通行业经受住了考验,有力地保障了药品及医疗防疫物资的高效流通和可靠供应,为抗击疫情做出了积极贡献。同时,随着医药卫生体制改革不断深化,药品流通行业加快转型升级步伐,加强医药供应链协同发展,创新药品零售与服务模式,行业销售总额稳中有升,集约化程度继续提高,显现出长期向好的态势。

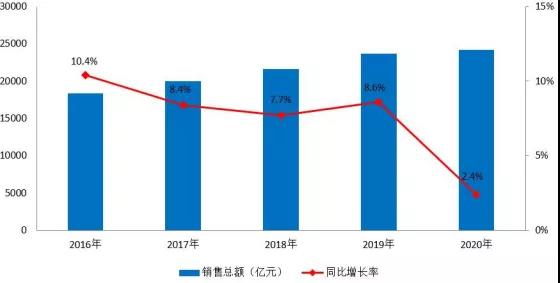

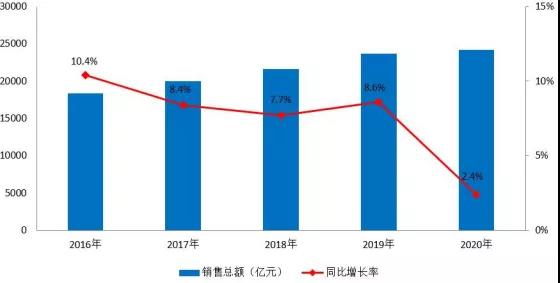

2020年,全国药品流通市场销售规模稳步扩大,但增速放缓。统计显示,全国七大类医药商品销售总额24149亿元1,扣除不可比因素同比增长 2.4%,增速同比放慢6.2个百分点。其中,药品零售市场5119亿元,扣除不可比因素同比增长10.1%,增速同比加快0.2个百分点。

截至2020年末,全国共有药品批发企业1.31万家;药品零售连锁企业 6298家、下辖门店31.29万家,零售单体药店24.10万家,零售药店门店总数55.39万家2。

2016-2020 年药品流通行业销售趋势

2020年,全国药品流通直报企业3主营业务收入18214亿元,扣除不可比因素同比增长2.8%,增速同比放慢6.8个百分点,约占全国药品流通市场销售规模的85.2%;利润总额435亿元,扣除不可比因素同比增长5.4%,增速同比降低2.7 个百分点;平均毛利率8.6%,同比上升0.1个百分点;平均费用率6.8%,与上年持平;平均利润率1.8%,同比上升0.1个百分点;净利润率1.7%,同比上升0.1个百分点。

2016-2020年全国药品流通行业销售总额增长情况统计表

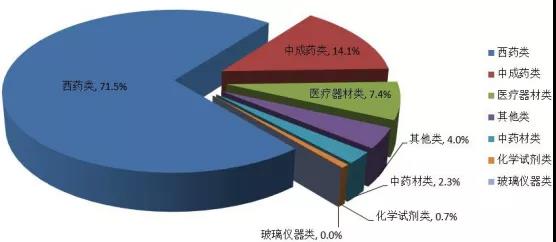

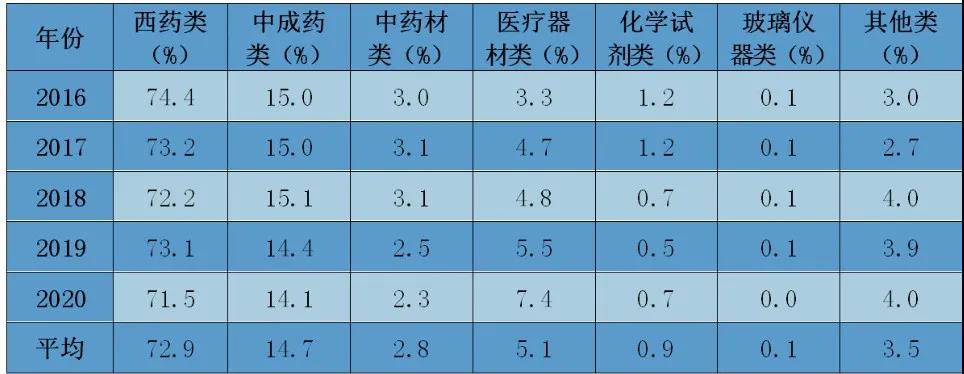

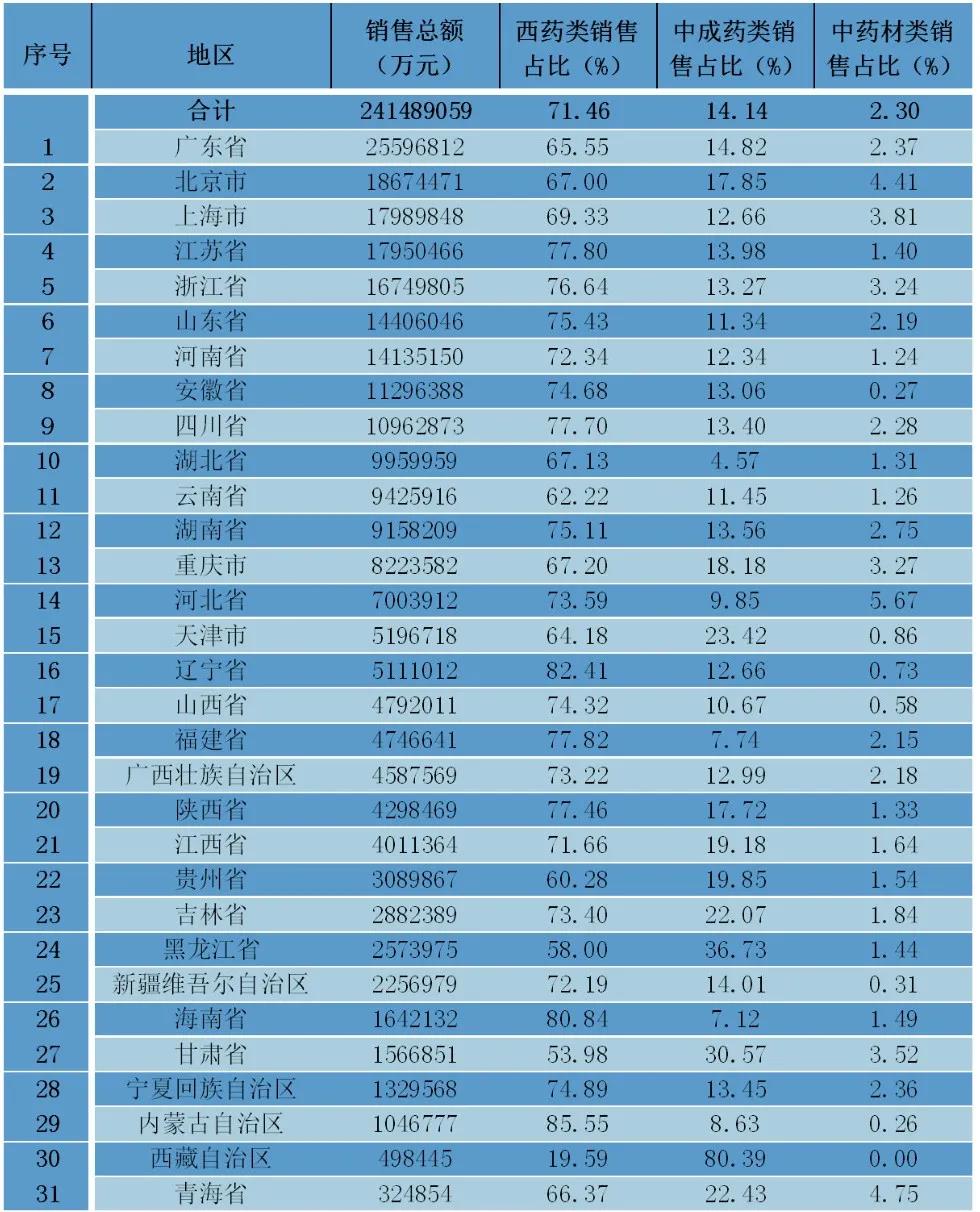

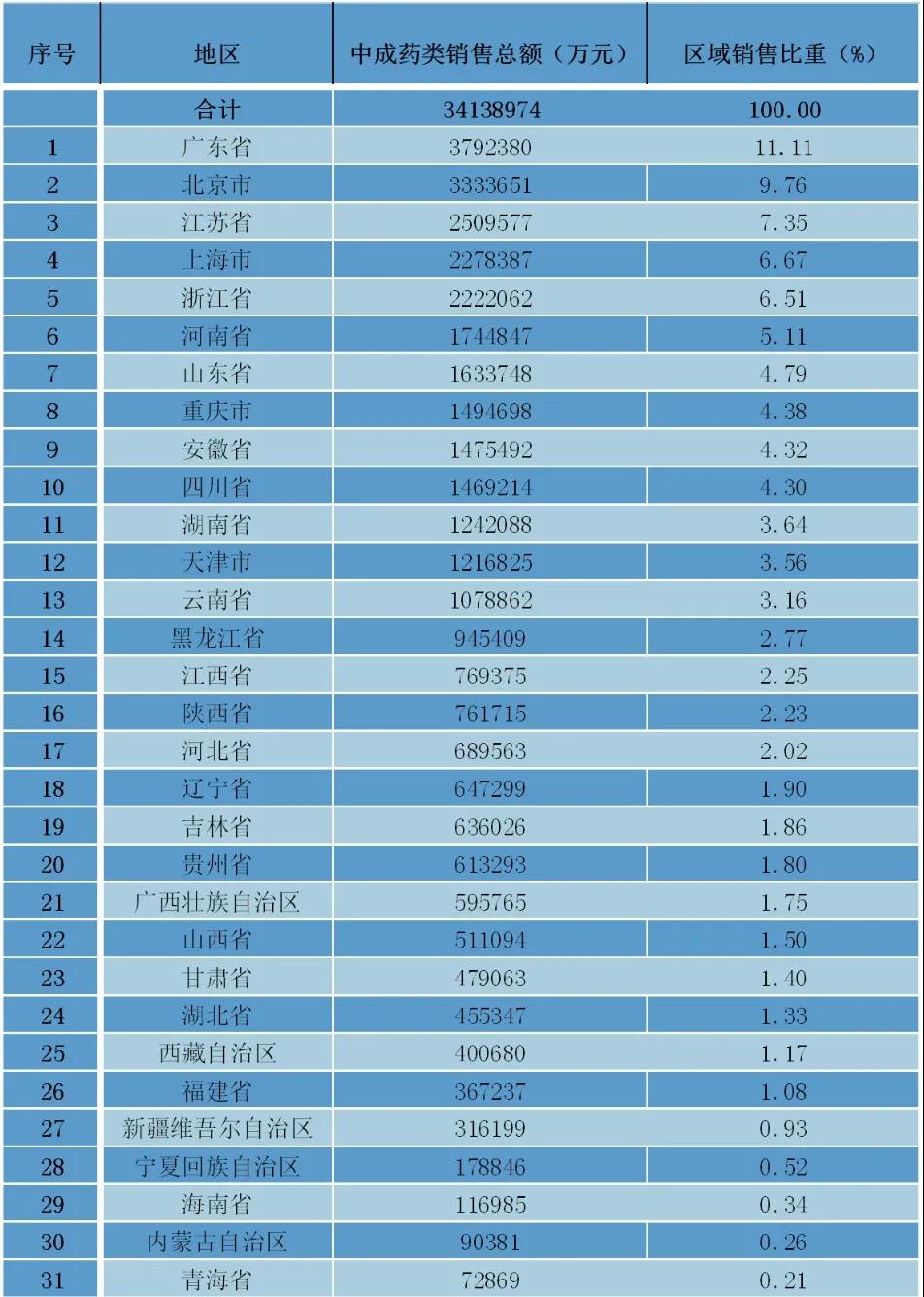

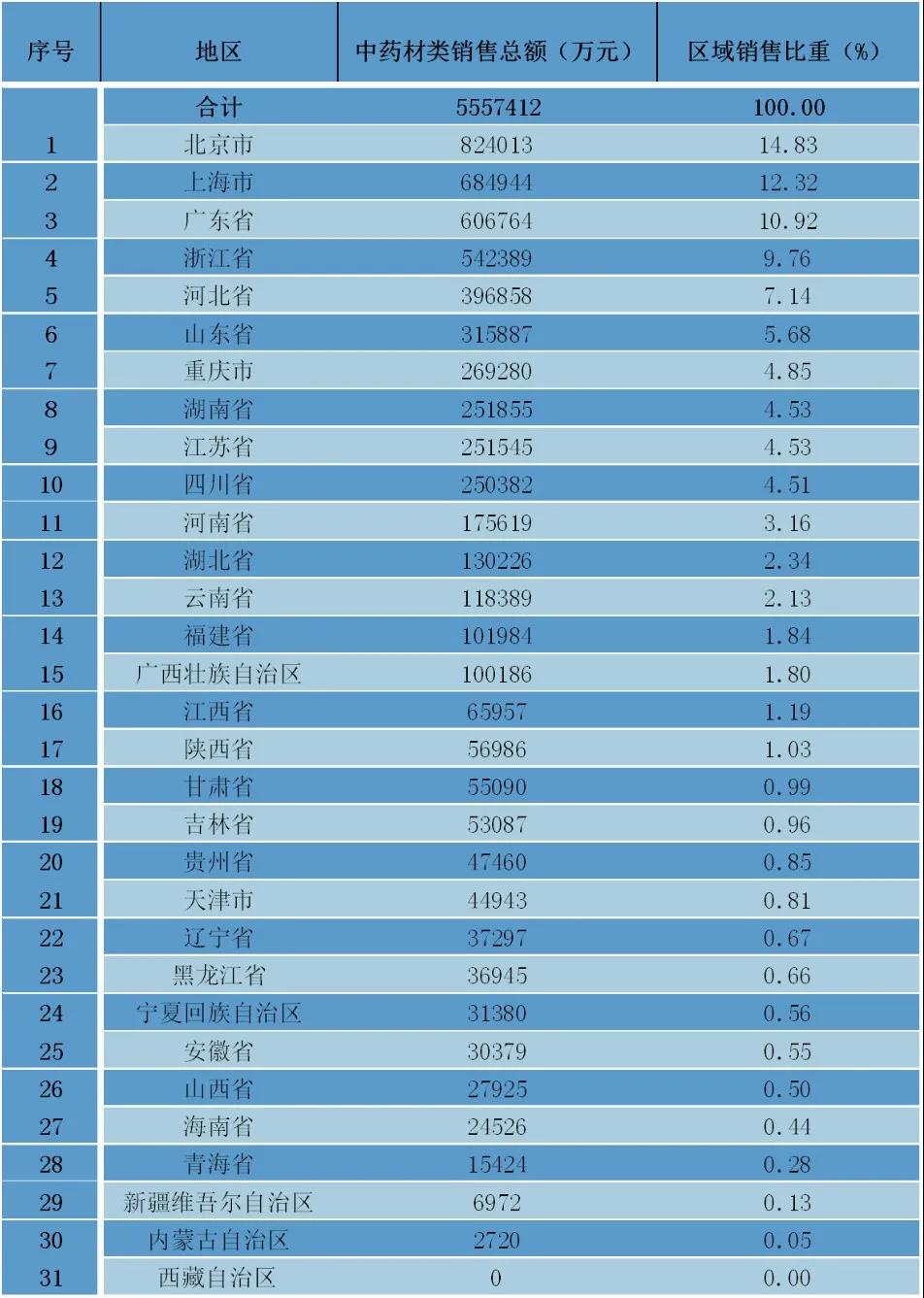

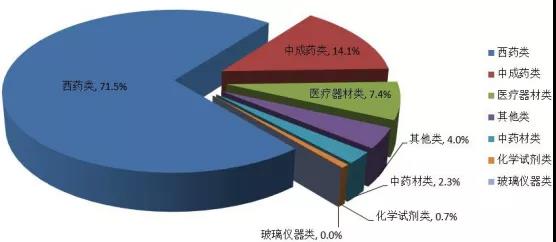

按销售品类分类,西药类4销售居主导地位,销售额占七大类医药商品销售总额的 71.5%,其次中成药类占 14.1%,中药材类占 2.3%,以上三类占比合计为 87.9%;医疗器材类占 7.4%,化学试剂类占 0.7%,玻璃仪器类占比不足 0.1%,其他类占 4.0%。

2016-2020年全国药品流通行业销售结构统计表

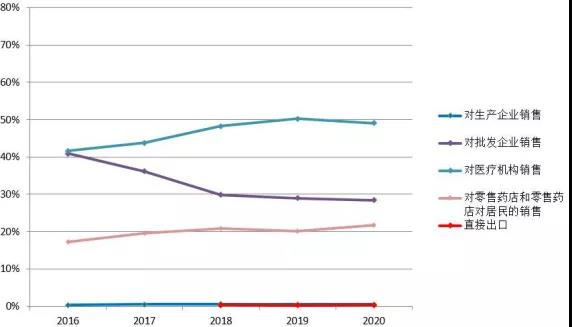

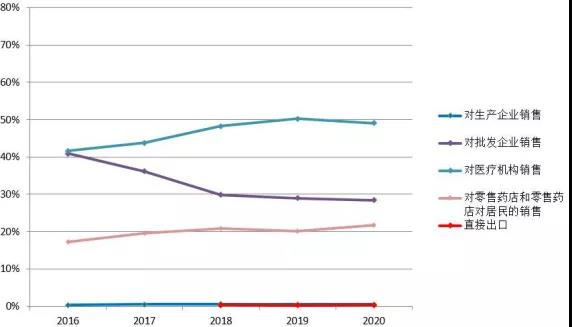

按销售渠道分类,2020 年对生产企业销售额 121 亿元,占销售总额的 0.5%,同上年持平;对批发企业销售额 6881 亿元,占销售总额的 28.5%,同比下降 0.5 个百分点;对终端销售额 17079 亿元,占销售总额的 70.7%,同比上升 0.4 个百分点;直接出口销售额 68 亿元,占销售总额的 0.3%,同比上升 0.1 个百分点。

在以上对终端销售中,对医疗机构销售额 11851 亿元,由于 2020 年医疗卫生机构诊疗人次的下降,占终端销售额的比例由 2019 年的 71.5%下降至 69.4%,同比下降 2.1 个百分点;对零售药店和零售药店对居民的销售额 5228 亿元,占终端销售额的 30.6%,同比上升 2.1 个百分点。

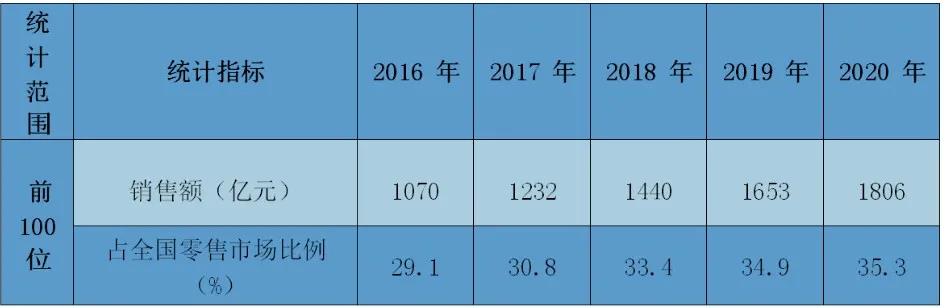

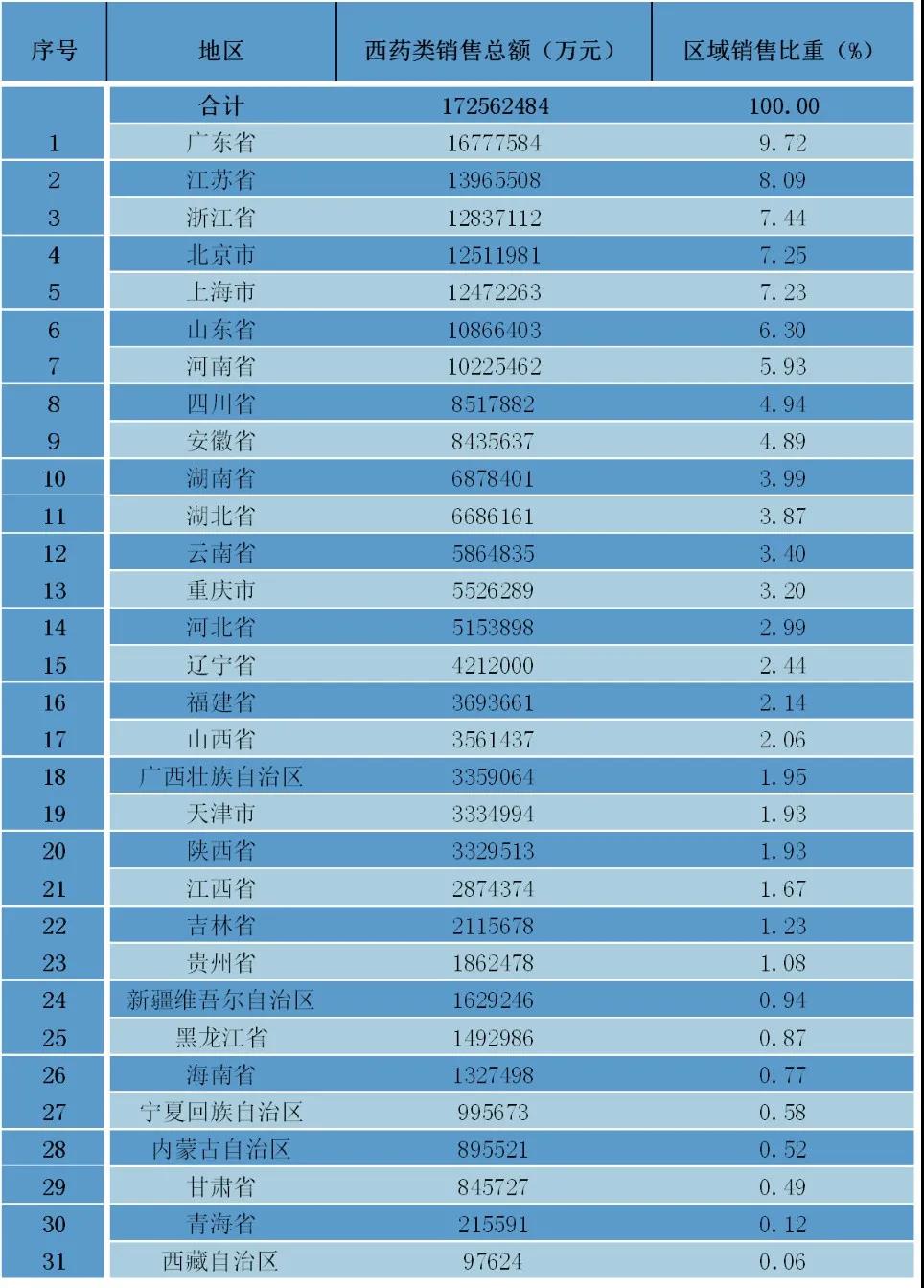

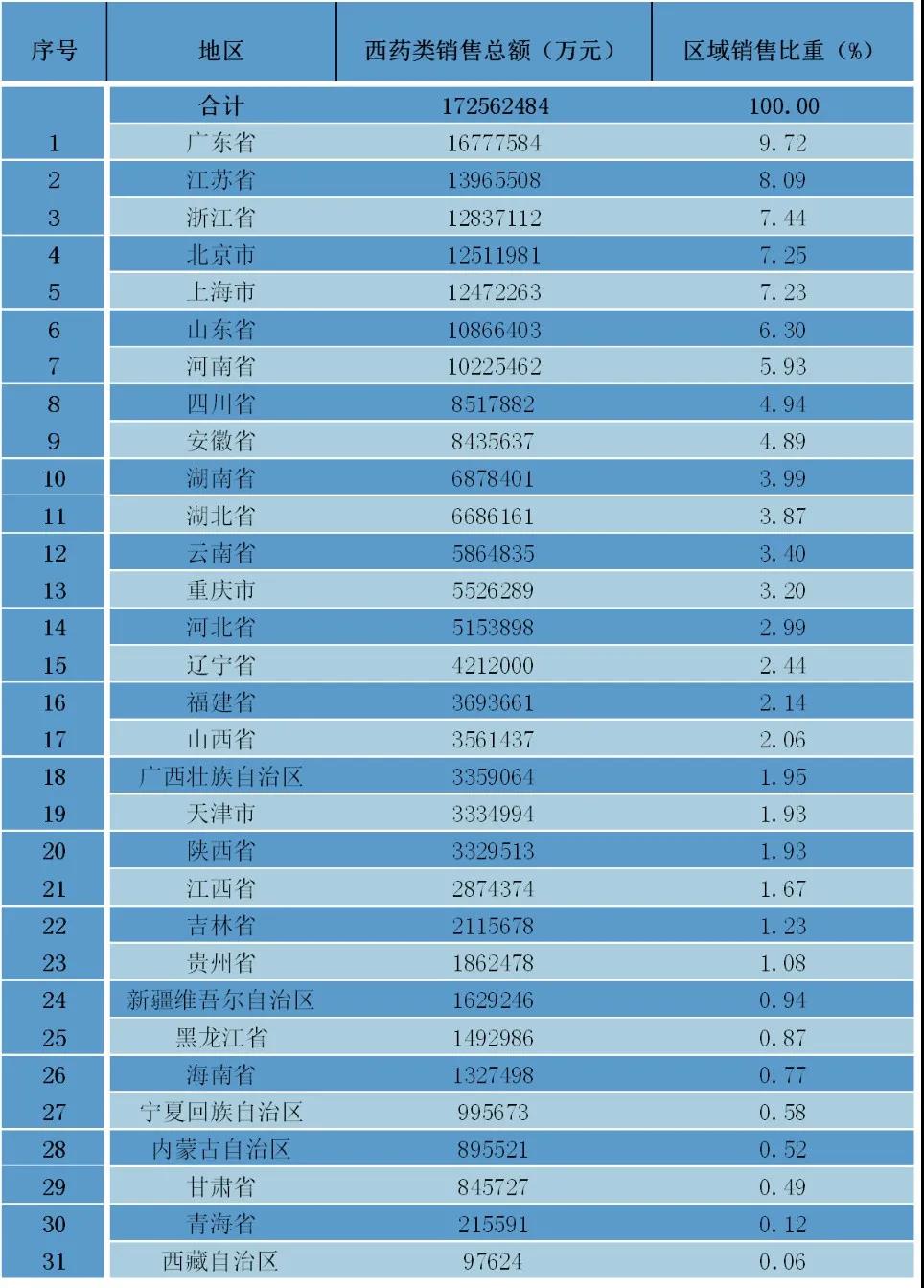

(四)销售区域分布

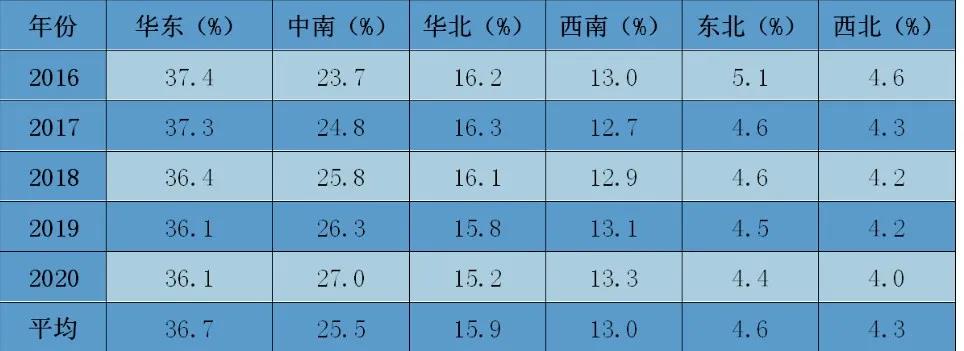

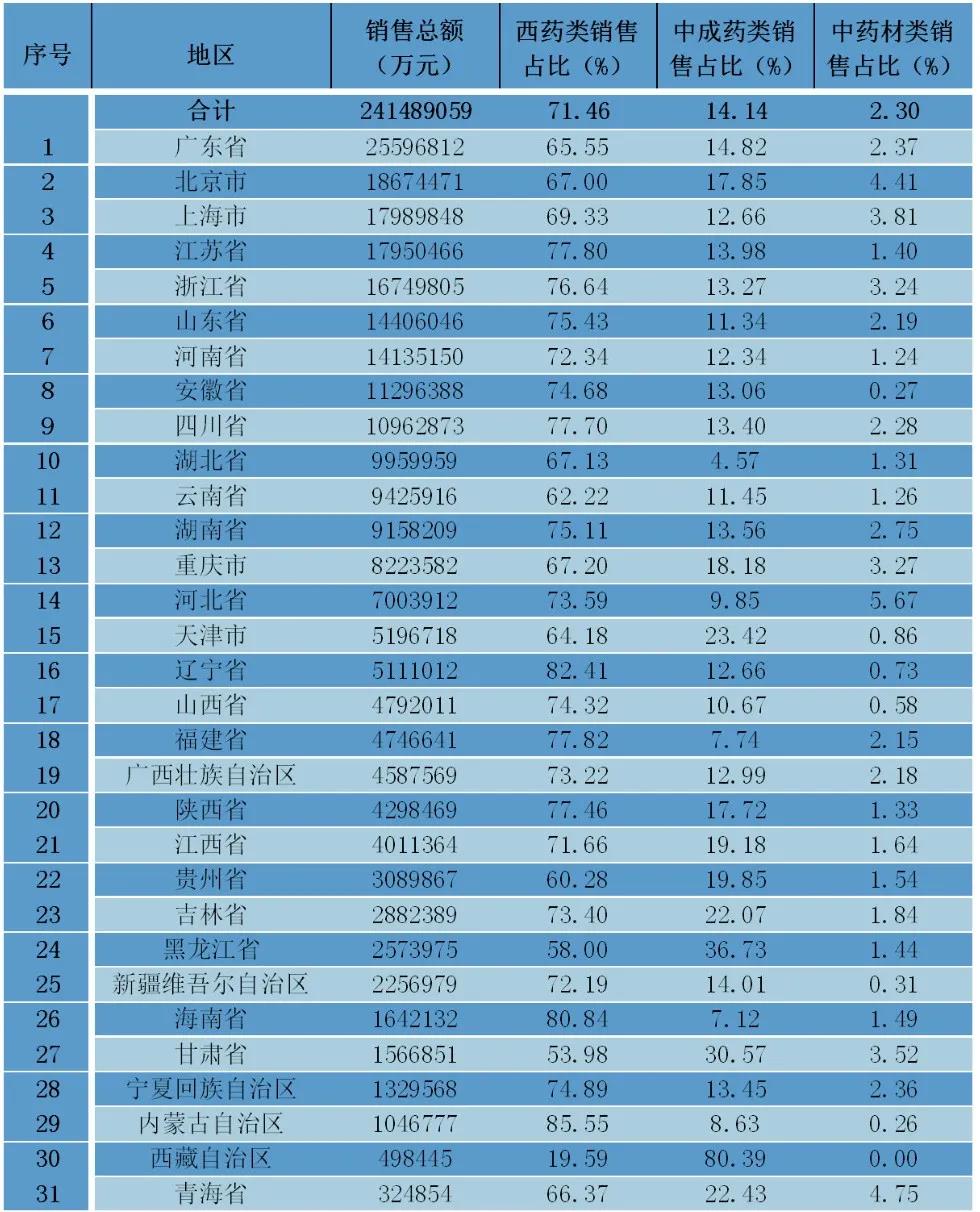

2020年,全国六大区域销售额占全国销售总额的比重分别为:华东36.1%,中南27.0%,华北15.2%,西南13.3%,东北4.4%,西北4.0%。其中,华东、中南、华北三大区域销售额占到全国销售总额的78.3%,同比上升0.1个百分点。

三大经济区药品销售额占全国销售总额的比重分别为:京津冀经济区12.8%,同比下降0.7个百分点;长江三角洲经济区26.5%,同比下降0.2个百分点;珠江三角洲经济区10.6%,同比上升0.4个百分点。

2016-2020年全国各区域销售分布统计表

2020年销售额居前10位的省市自治区依次为:广东、北京、上海、江苏、浙江、山东、河南、安徽、四川、湖北。同2019年相比,除江苏、浙江、山东、河南位序略有升降外,其余各省位序保持稳定;上述省市销售额占全国销售总额的65.3%,同比上升0.1个百分点。

2020年区域总销售统计表

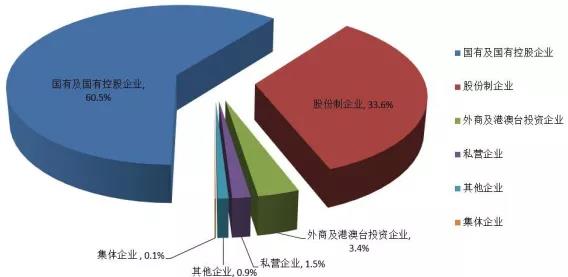

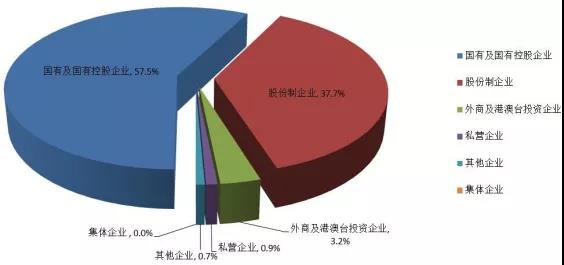

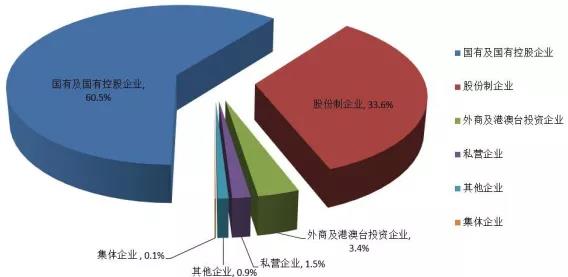

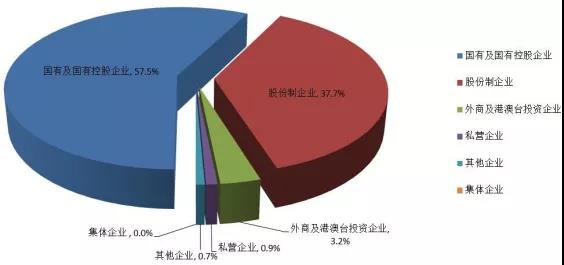

在全国药品流通直报企业中,国有及国有控股药品流通企业主营业务收入11011亿元,占直报企业主营业务总收入的60.5%;实现利润250亿元,占直报企业利润总额的57.5%。股份制企业主营业务收入6124亿元,占直报企业主营业务总收入的33.6%;实现利润164亿元,占直报企业利润总额的37.7%。此外,外商及港澳台投资企业主营业务收入占直报企业主营业务总收入的3.4%,实现利润占直报企业利润总额的3.2%;私营企业主营业务收入占直报企业主营业务总收入的1.5%,实现利润占直报企业利润总额的0.9%。

2020 年药品流通企业利润总额所有制结构

据不完全统计,2020 年全国医药物流直报企业(452 家)配送货值(无税销售额)17459 亿元(具有独立法人资质的物流企业配送货值占69.5%),共拥有 1170 个物流中心,仓库面积约 1222 万平方米,其中常温库占 40.3%、阴凉库占 57.8%、冷库占 1.9%;拥有专业运输车辆 16148辆,其中冷藏车占 16.8%、特殊药品专用车占 1.6%。自运配送范围在省级及以下的企业数量占 81.5%;配送范围覆盖全国的企业数量占 2.7%。委托配送范围在各级行政区域较为均衡,承担全国、跨区域、跨省、省内、市内及乡镇范围配送的企业数占比在 11%-22%。在物流自动化及信息化技术方面,51.7%的企业具有仓库管理系统,34.9%的企业具有电子标签拣选系统,29.1%的企业具有射频识别设备。

据不完全统计,2020年医药电商直报企业5销售总额达1778亿元(含第三方交易服务平台交易额),占同期全国医药市场总规模的7.4%。其中,第三方交易服务平台交易额708亿元,占医药电商销售总额的39.8%;B2B(企业对企业)业务销售额1003亿元,占医药电商销售总额的56.4%;B2C(企业对顾客)业务销售额67亿元,占医药电商销售总额的3.8%。

第三方交易服务平台业务中移动端占47.6%,B2B业务中移动端占11.9%,B2C业务中移动端占72.9%。

订单总数11166万笔,其中第三方交易服务平台订单数3866万笔,订单转化率97.9%;B2B订单数2767万笔,订单转化率96.0%;B2C订单数4533万笔,订单转化率96.2%。

第三方交易服务平台网站活跃用户量51万;B2B网站活跃用户量59万;B2C网站活跃用户量4953万,平均客单价229元,平均客品数约11个。B2B日出库完成率97.0%,B2C日出库完成率99.4%。B2B电商业务费用率7.3%,B2C电商业务费用率16.3%,均高于行业平均费用率。

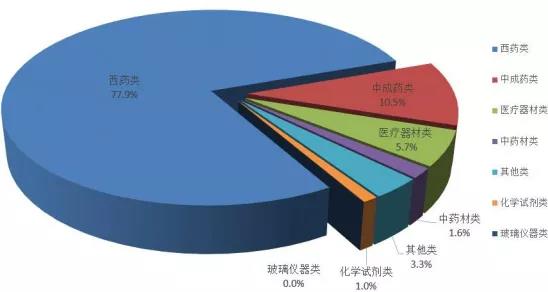

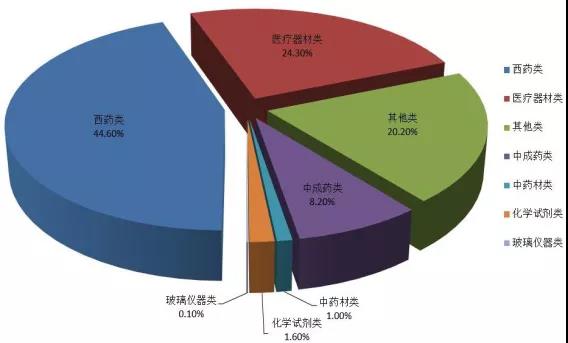

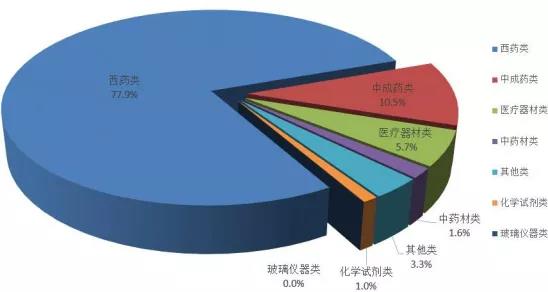

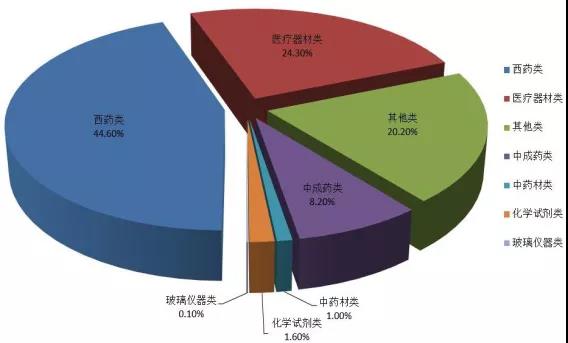

B2B与B2C销售结构差异较为明显,B2B业务主要集中在西药类,其次是中成药;而B2C业务主要集中在西药类、医疗器材类,其次是其他类6。

2020年药品流通直报企业B2C业务销售结构

2020年,药品流通行业25家上市公司营业收入总和为14054亿元,同比增长4.0%,与2019年相比降低13.4个百分点。平均毛利率为17.6%,同比下降0.9个百分点;平均费用率为13.6%,同比上升0.2个百分点;平均利润率为2.8%,同比下降0.1个百分点。年终最后一个交易日市值总计 4834亿元,平均市值为193亿元。市值200亿元以上的企业增加到9家,分别是大参林、国药控股、益丰药房、上海医药、华东医药、国药股份、九州通、老百姓和华润医药;其中大参林的市值最高,为516.03亿元。年内,25家药品流通行业上市公司披露的对外投资并购活动共有92起,涉及金额 146.79亿元。

截至2020年12月底,全国注册执业药师总数达到594154人,同比增加78151人;全国每万人口注册执业药师数为4.2人。注册于药品零售企业的执业药师541264人,占注册总数的91.1%;注册于药品批发企业、药品生产企业、医疗机构和其他领域的执业药师分别为34329、3929、14514、118人7。

2020年,全国药品流通行业全年销售总额相当于第三产业增加值的4.4%,同上年持平。其中,药品零售总额占社会消费品零售总额的 1.3%,同比上升0.2个百分点;相当于第三产业增加值的0.9%,与上年持平8。

2020年,全国药品流通直报企业纳税额(所得税)为98亿元,扣除不可比因素同比增长6.3%;全行业从业人数约为624万人。

2020年,突如其来的新冠肺炎疫情给我国各行各业发展带来冲击,药品流通行业承受销售量下滑巨大压力,企业采取多项措施积极应对。随着疫情得到控制和复工复产,药品批发企业带动全行业销售增长由第一季度的-8.08%逐步上升至全年的 2.4%,呈现由负转正的回升态势。

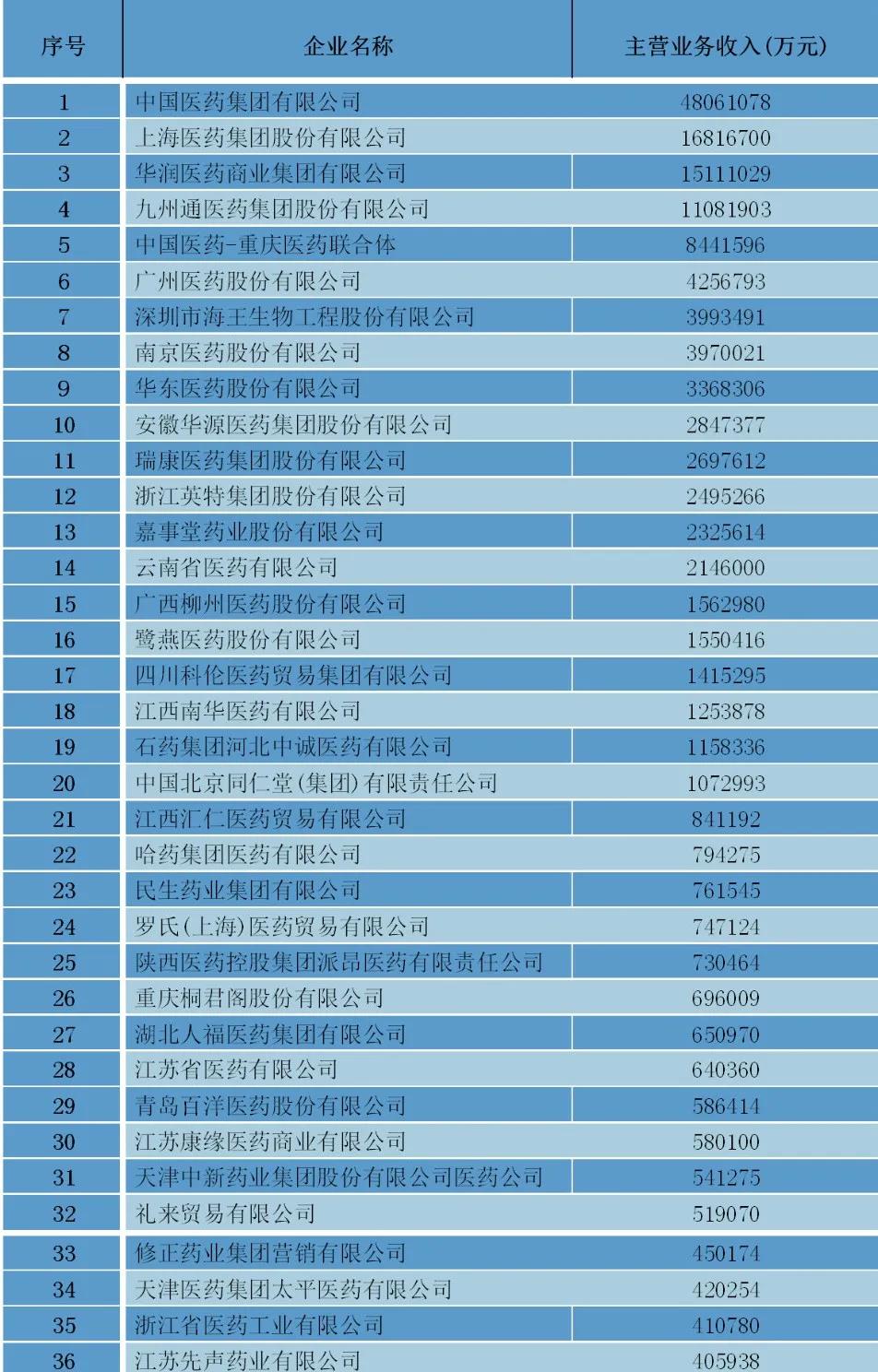

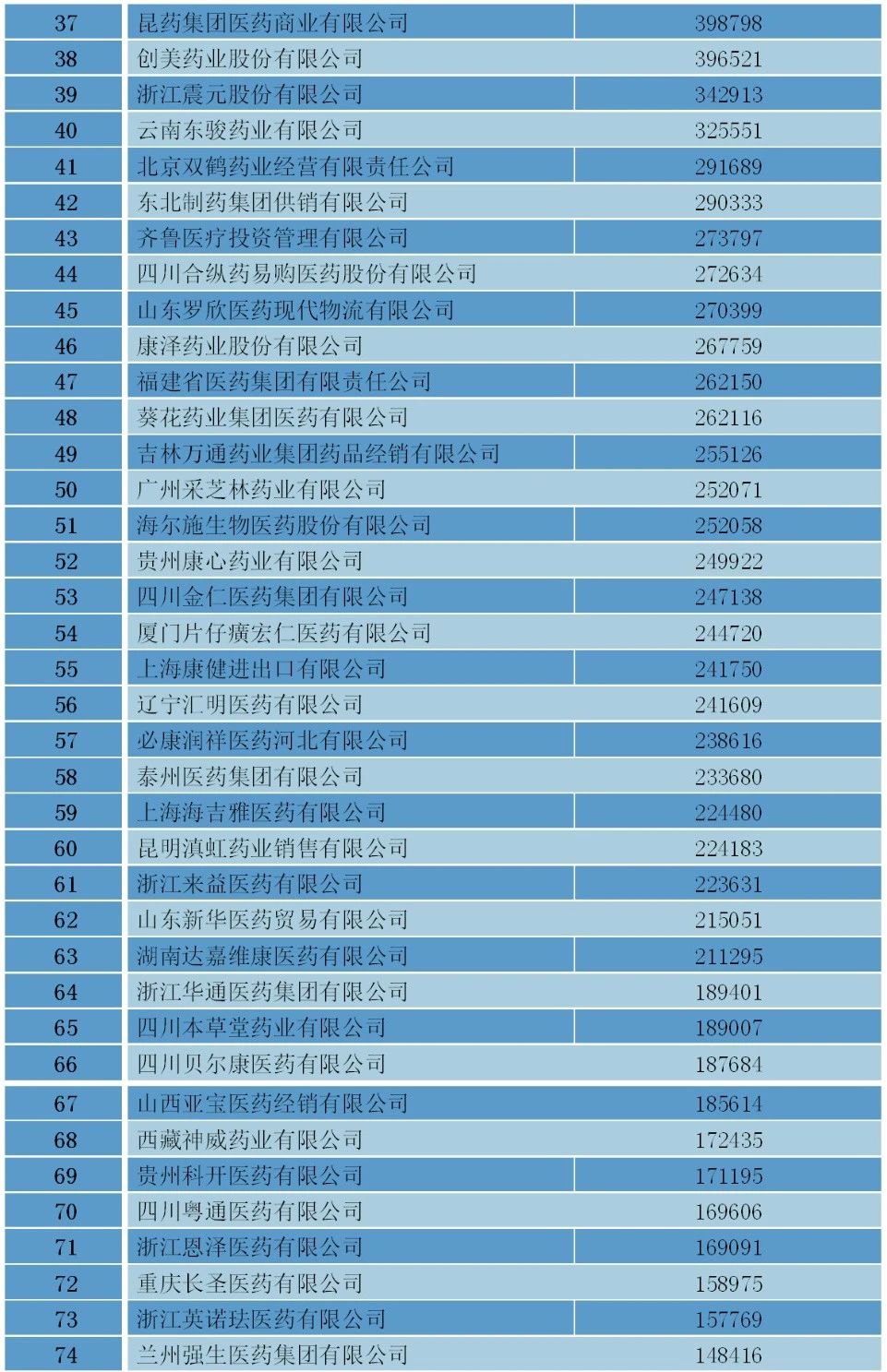

2020年药品批发企业主营业务收入前100位排序

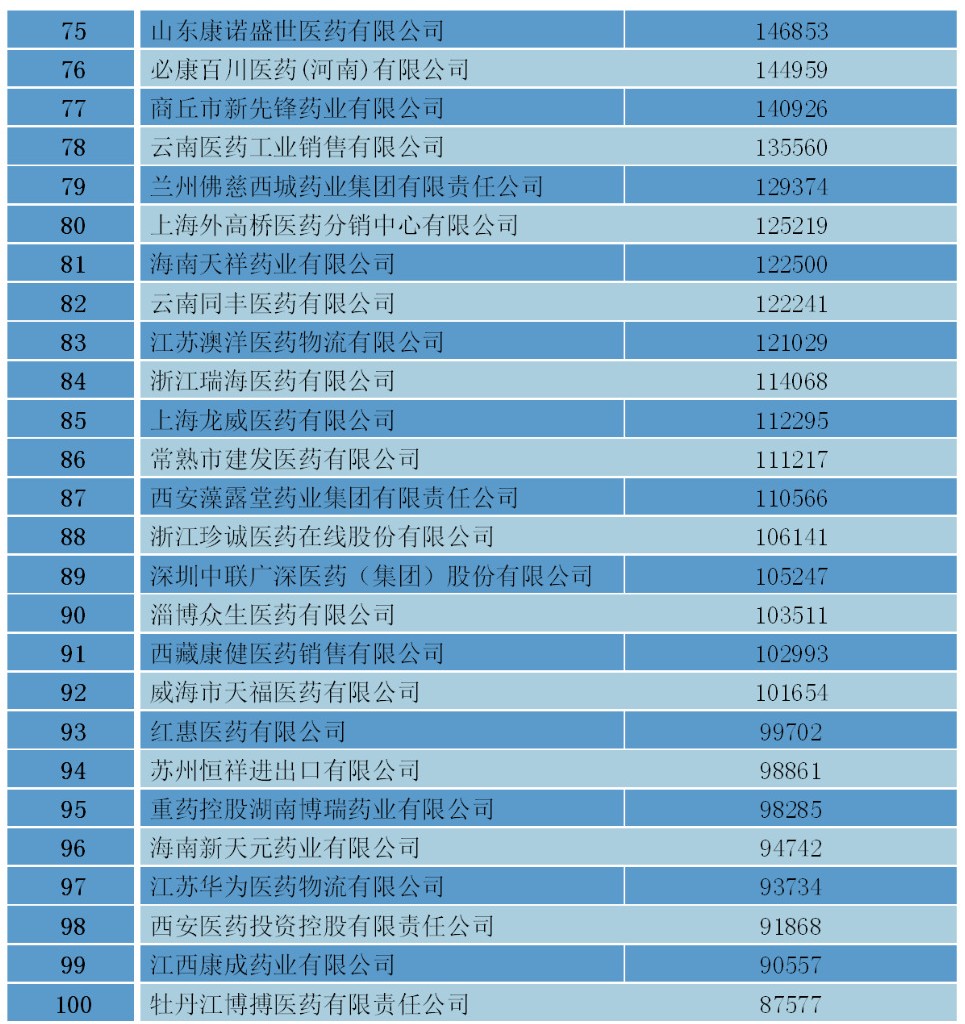

从市场占有率看,药品批发企业集中度有所提高。2020年,药品批发企业主营业务收入前100位占同期全国医药市场总规模的73.7%,同比提高0.4 个百分点。其中,4家全国龙头企业主营业务收入占同期全国医药市场总规模的42.6%,同比提高1.6个百分点;前10位占55.2%,同比提高3.2个百分点;前20位占63.5%,同比提高2.0个百分点;前50位占70.0%,同比提高0.9个百分点。排序最后一位的企业,主营业务收入由2019年的10.0亿元下降到2020年的8.8亿元。

从销售增速看,大型药品批发企业销售增速放缓。2020年,前100位药品批发企业主营业务收入同比增长2.5%,增速回落12.2个百分点。其中,4家全国龙头企业主营业务收入同比增长6.0%,增速回落12.2个百分点;前 10位同比增长8.4%,增速回落8.6个百分点;前20位同比增长5.3%,增速回落11.9个百分点;前50位同比增长3.4%,增速回落12.7个百分点。

2016-2020年全国药品批发百强企业

主营业务收入及市场占有率统计表

(二)药品零售企业销售稳中有升,增幅高于行业整体水平

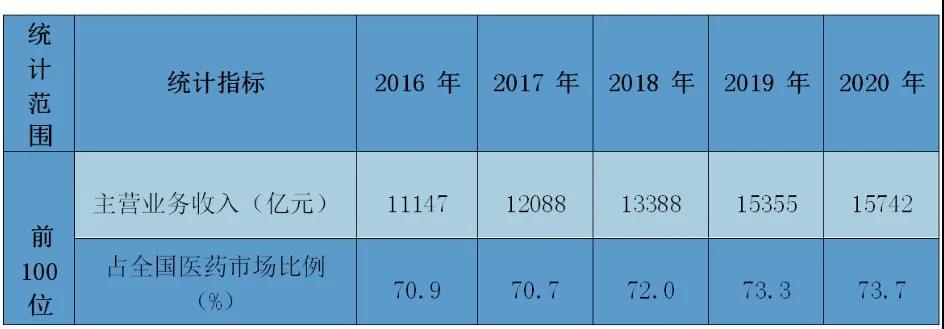

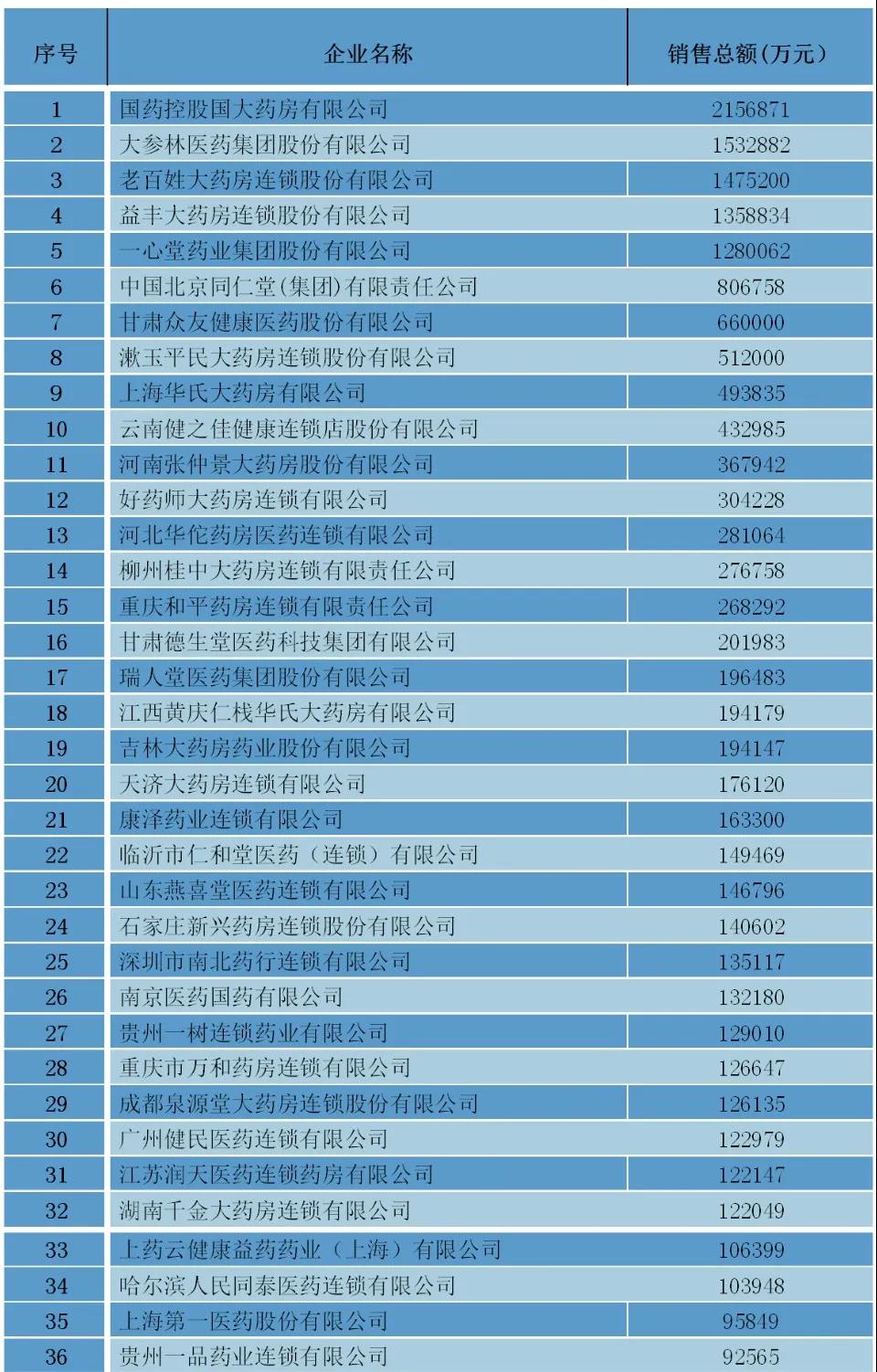

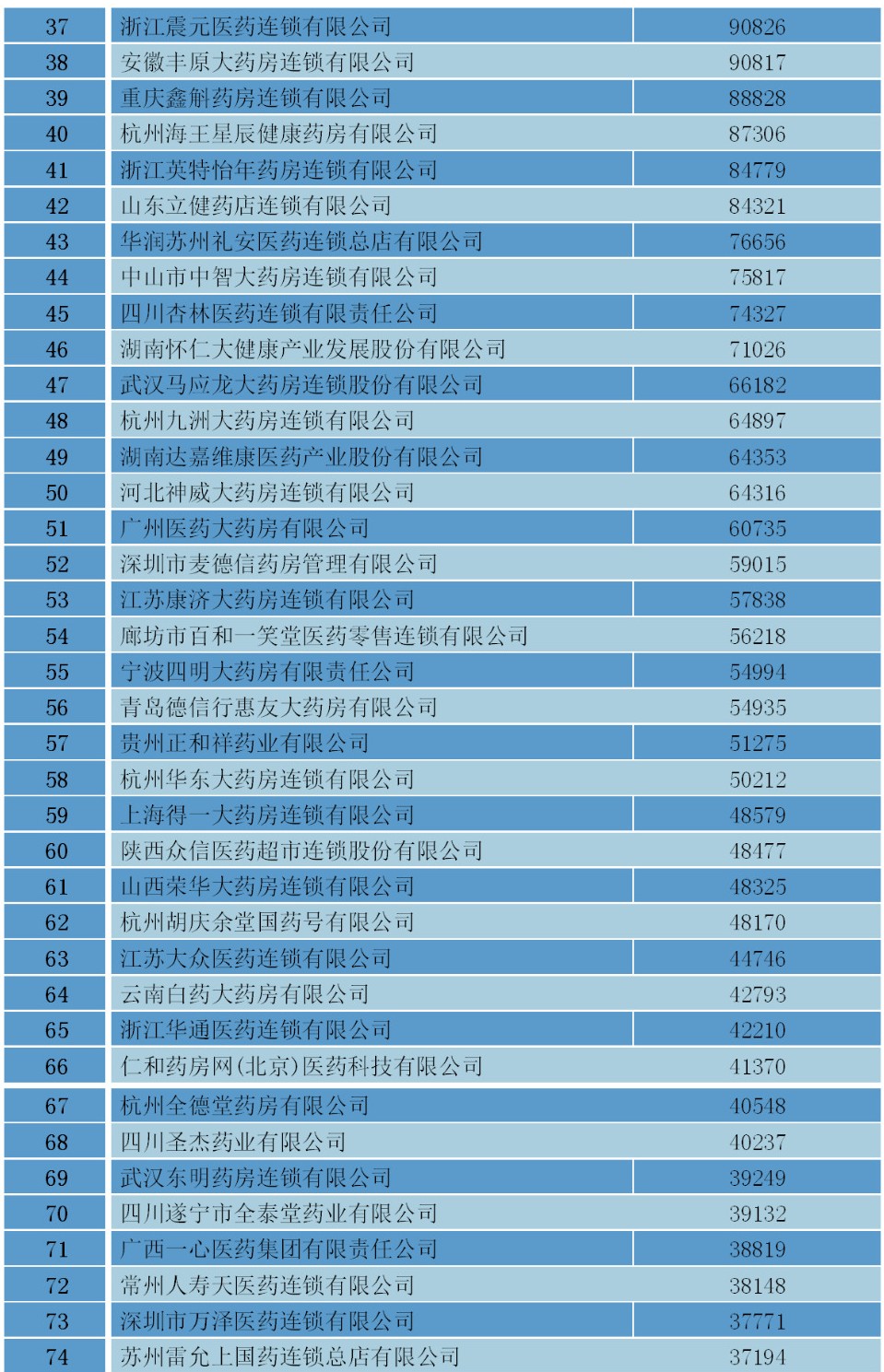

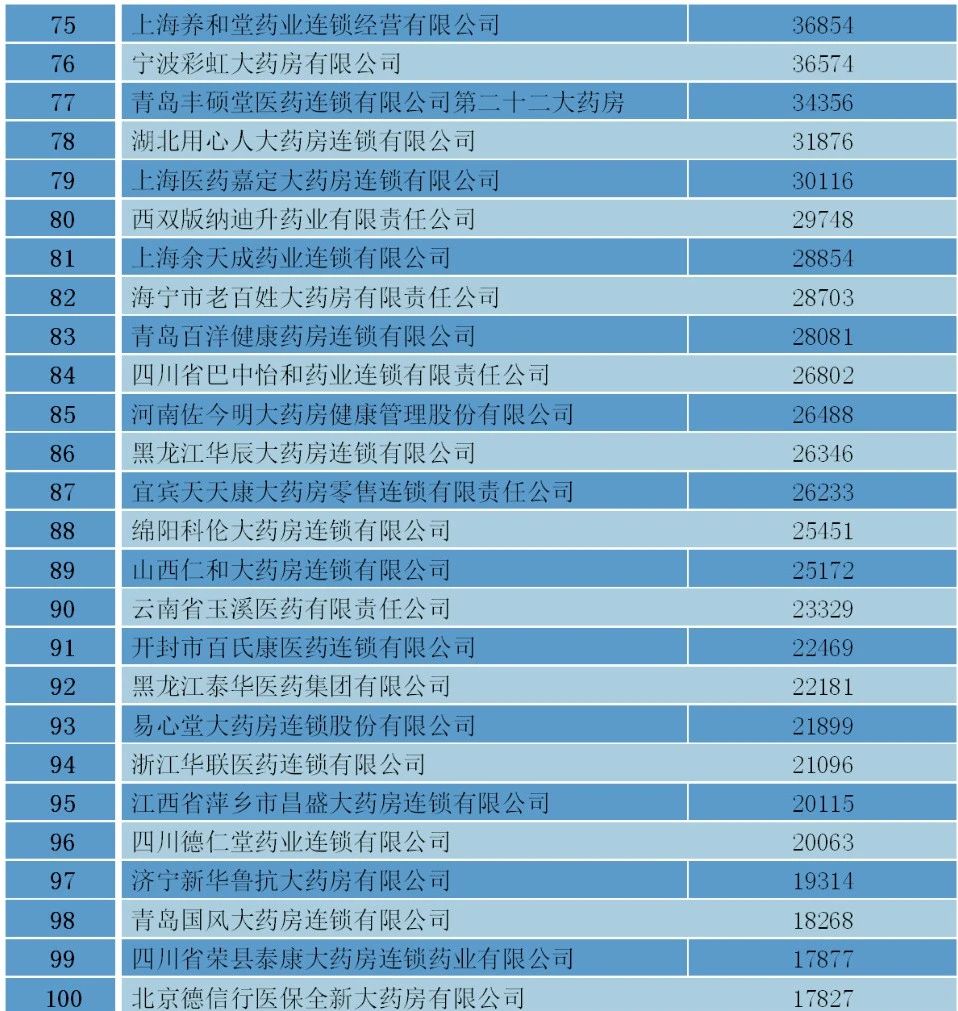

2020年,药品零售企业全年销售运行稳中有升、态势良好。销售额前100位的药品零售企业销售总额1806亿元,占全国零售市场总额的35.3%,同比提高0.4个百分点。

2020年药品零售企业销售总额前100位排序

其中,前10位销售总额1071亿元,占全国零售市场总额的20.9%,同比提高1.3个百分点;前20位销售总额1317亿元,占全国零售市场总额的25.7%,同比提高0.7个百分点;前50位销售总额1627亿元,占全国零售市场总额的31.8%,同比提高0.4个百分点;排序最后一位的企业销售额为1.8亿元,同2019年相比基本持平。

2016-2020 年全国药品零售百强企业

销售额及市场占有率统计表

疫情期间,药店成为百姓购买防疫所需医疗防护物资和相关药品的重要场所。药品零售企业及时调整品类结构,满足市场需求,家庭医疗器械类和大健康保健类品种销售出现显著增长。

同时,面对人口老龄化和疾病谱变化以及人民健康意识的增强,在“政策和市场”双驱动下,药品零售企业积极探索专业化、数字化、智能化转型路径,提升服务能力,建立专业药房,提供健康咨询等特色药学服务;借助数字信息和智能化手段,为消费者提供 B2C、O2O以及“互联网+”等多业态的线上线下增值服务,拉动了零售市场销售额持续增长。

此外,许多零售企业或主动参与地方药品集采,或适时调整品种价格稳定客源,并加强上游供应链协同发展维护零售终端市场。在行业整体销售维持低速增长的同时,零售市场逆势增长,增幅显著高于行业整体水平。

(三)医药物流企业提升服务能力,推进供应链协同发展

药品流通企业及专业医药物流企业在物流自动化和信息化技术应用方面的能力逐步提升。2020年,具有仓库管理系统的企业占调查企业总数的 51.7%,较上年提高0.2个百分点;具有电子标签拣选系统的企业占调查企业总数的34.9%,较上年提高1.3个百分点;具有射频识别设备的企业占调查企业总数的29.1%,较上年提高1.8个百分点。

随着药品集中带量采购政策的实施、互联网医院配送模式兴起与医药电商业务的快速增长,以及防控疫情的医药物资供应保障任务落实,医药供应链物流配送企业迎来了发展机遇和挑战。以全国和区域头部企业为代表的大型药品批发、零售连锁企业在物流网络布局、冷链管理,尤其是疫苗配送、仓储拆零拣选、运输调度、终端配送服务等方面,加快物流技术和管理水平升级。

新冠肺炎疫苗的上市,吸引了众多国内国际运输企业参与疫苗运输的市场竞争,促进了医药物流企业加快对冷链业务的战略布局。在新政策及新市场的驱动下,医药物流企业不断提升自身竞争力,打造以供应链协同发展为主线、以高质量发展为目标的综合实力已成为行业共识。

2020年出现新冠肺炎疫情的特殊形势,加快培养了公众线上问诊、购药习惯,在线医疗咨询需求显著增长。公立医院也纷纷加入互联网医院的建设。据国家卫生健康委员会不完全统计,截至2021年3月全国已建成互联网医院超过1100家。

线上处方流转带动了线上药品销售业绩快速提高,各大医药电商平台成交活跃度显著提升。电商企业纷纷与线下实体药店开展合作,加速了线上线下融合发展,实现了“网订店取”“网订店送”的运营模式,确保了药品的安全性与可及性。全年,医药电商营销新模式在助力疫情防控、保障公众健康、促进全渠道经营与服务方面发挥了积极作用,成为行业销售不容忽视新的增长点。

(一)在加快构建新发展格局下药品流通行业进入变革关键期

2021年是国家“十四五”规划的开局之年。随着加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,药品流通行业将迎来发展新机遇。同时,健康中国战略全面实施、医药卫生体制改革向更深层次推进,药品流通行业进入了变革的关键转折期,必将加速战略转型,推动模式创新和技术升级、推动内贸与外贸联动发展,使药品流通体系整体效能不断提升,行业集中度进一步提高。

近年来,全国性和区域性药品批发企业通过并购重组、强强联合,扩大市场覆盖率,提升了集约化程度。在优质资源有限的条件下,批发企业由过去的横向拓展转变为纵向下沉,进一步优化了城市与乡镇、发达地区与边远地区配送服务网络。同时,不断探索创新服务理念与服务模式,针对客户不同需求提供差异化增值服务,如将流通信息反馈至研发或生产企业,为医疗机构或零售药店提供药品追溯等延伸服务。许多企业积极探索数字化转型,增强跨区域供应链物流协同能力,提高全产业链的运行效率和竞争力。

2021年,随着人民群众对健康的日益重视,预防性需求增长,以及互联网+医保支付、国家医保谈判药品“双通道”等政策落地,为零售药店发展提供了新机遇。同时,医保支付方式改革、跨界资本进入以及医药电商发展等,使得药品零售行业竞争更为激烈。企业要寻求新的增长方式,加快数字化转型、智能化升级,开展线上线下融合,以匹配不同消费者个性化需求;继续创新经营模式,发展专业药房、智慧药房等多种模式,提供健康监测、器械康复、医疗延伸、慢病管理等服务功能,以满足消费者健康服务的多样化需求。

“十四五”时期,药品流通行业需构建现代智慧医药供应链服务新体系,完善行业标准,着重提升网络化、规模化、专业化水平,使医药物流网络布局更加合理,仓储运输全过程信息可追溯,配送更加安全、高效、便捷。医药冷链物流作为医药物流的重要业务板块,随着经济发展和市场需求增加将不断发展。特别是新冠肺炎疫苗上市,为医药冷链物流市场带来巨大增量,物流企业有望迎来更多发展机会,冷链物流标准化建设也将不断完善。

(五)医药电商催生医药市场竞争新态势

新冠肺炎疫情的暴发悄然改变了人们问诊、购药习惯,互联网医疗在线问诊量猛增,医药电商业务也快速增长,为助力抗疫发挥了积极的作用。在国家政策指导下,医药电商将走向规范化发展道路。未来社会资本也会持续进入医药电商领域,使之呈现出多元化竞争局面。传统药品流通企业要积极应对挑战,加快零售业务由以线下为主向线上线下融合方向转变,形成与医药电商融合与竞争发展的新格局。

“十三五”时期,药品流通行业结构调整和产业升级加快,行业规模不断扩大,但行业发展不平衡、不充分的问题仍然存在。未来,药品流通企业仍需从多方面入手加强自身建设,如强化诚信经营意识,积极履行社会责任;进一步下沉营销网络,优化网络布局,提升供应链管理水平;改善人才结构,重视专业性、复合型、高素质人才的培养与引进,加强对各类技术人员的培训,以适应新领域、新业务的需求。行业企业要着力提升核心竞争力,推动整体步入高质量发展轨道。

附录:

表1

2020年西药类区域销售统计表

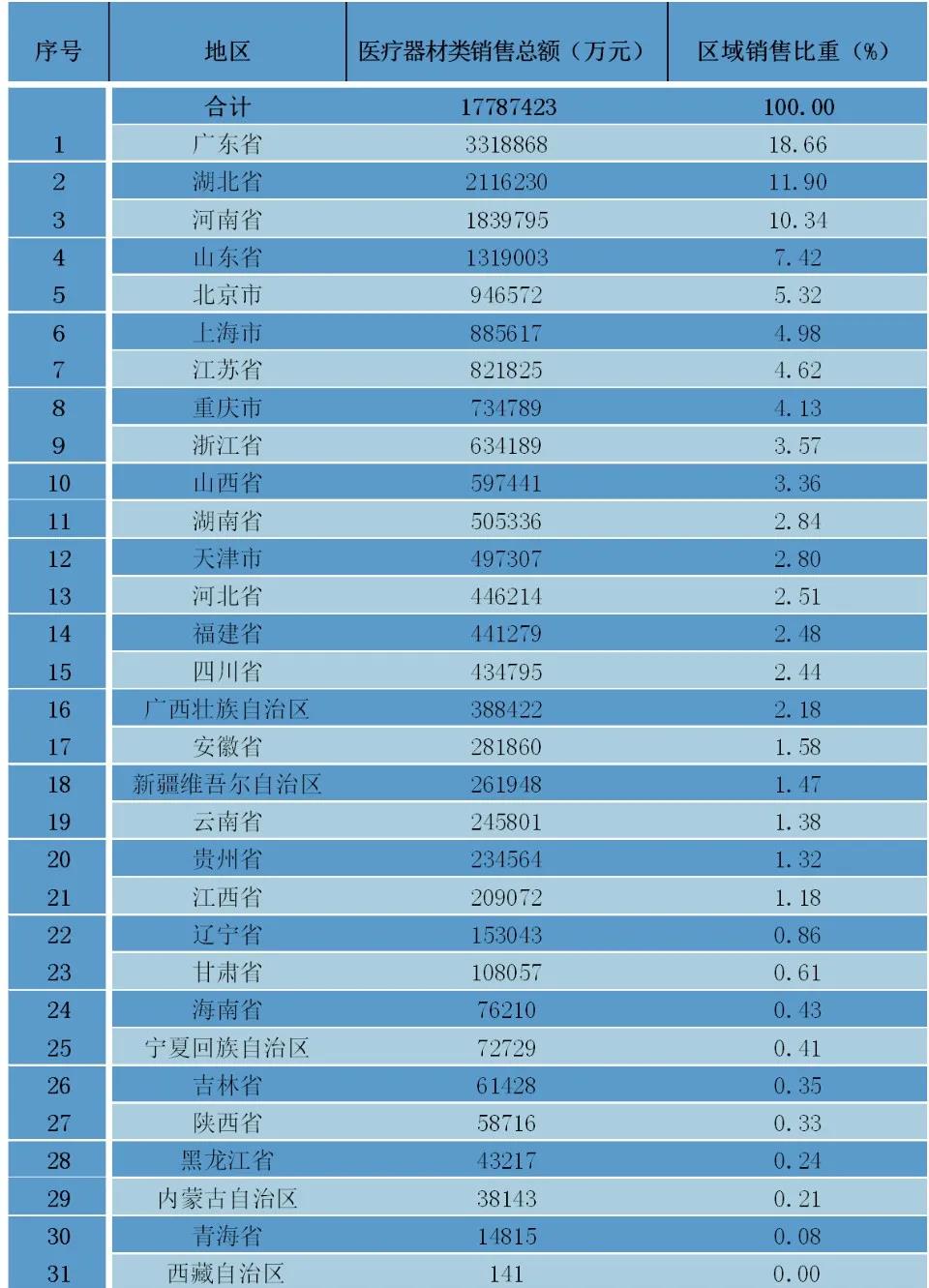

表4

2020年医疗器材类区域销售统计表

1. 为科学制定行业发展政策和有效开展行业管理,商务部依据《中华人民共和国统计法》规定,结合药品流通行业实际情况制定了药品流通行业统计制度,建立了网上直报统计系统。

2. 药品流通行业统计制度由地方商务主管部门、相关行业协会组织落实,并接受同级政府统计机构的业务指导。

3.2020年药品流通行业统计数据来源于全国31个省、自治区、直辖市商务主管部门、相关行业协会、药品批发、零售和医药电商直报企业,有效企业样本共1080家,其中药品批发企业832家、药品零售企业243家、医药电商企业(第三方交易服务平台5家。本报告中各项统计数据均未包括香港特别行政区、澳门特别行政区和台湾省。

4.本报告中数据除特别说明外,均取自药品流通管理系统,报告中涉及的对比数据已剔除不可比因素。

5. 2020年批发企业主营业务收入前100位排序中,重庆医药集团(天津) 医药商业有限公司(原天津天士力医药营销集团股份有限公司)、重药控股安 徽有限公司(原安徽乐嘉医药科技有限公司)、四川金利医药贸易有限公司因 合并入重药控股股份有限公司,浙江嘉信医药股份有限公司因合并入浙江英特 集团股份有限公司,江苏省润天生化医药有限公司因合并入上海医药集团股份 有限公司,江苏恩华和润医药有限公司因合并入南京医药股份有限公司,均不再独立参加排序。中国医药健康产业股份有限公司和重药控股股份有限公司以“中国医药-重庆医药联合体”名义进行排序,不再独立参加排序。2020年药品零售企业销售总额前100位排序中辽宁成大方圆医药连锁有限公司因合并入国药控股国大药房有限公司,浙江天天好大药房连锁有限公司因合并入甘肃众友健康医药股份有限公司,均不再独立参加排序。

6. 行政区划 :华北地区:北京、天津、河北、山西、内蒙古;东北地区 :辽宁、吉林、黑龙江;华东地区:上海、江苏、浙江、安徽、福建、江西、 山东;中南地区:河南、湖北、湖南、广东、广西、海南;西南地区:重庆、 四川、贵州、云南、西藏;西北地区:陕西、甘肃、青海、宁夏、新疆。

7. 经济区域划分:京津冀:北京、天津、河北;长江三角洲:上海、江苏、浙江、安徽;珠江三角洲:广东。

参考文献:

1 销售总额为含税值。

2 数据来源:国家药品监督管理局。

3 药品流通直报企业指加入商务部药品流通管理系统参与药品流通行业统计调查的企业,此部分采纳的有效样本企业共1075家。

4 西药类包括化学药品制剂、化学原料药及其制剂、放射性药品、血清疫苗、血液制品和诊断药品等,但不包括化学试剂等。

5 第三方交易服务平台企业5家,仅有B2B业务的企业为74家,仅有B2C业务的企业为61 家,兼有B2B和B2C业务的企业为15家。

6 其他类中包含保健品类、化妆品及个人护理用品、计划生育及成人用品等。

7 数据来源:国家药品监督管理局执业药师资格认证中心。

8 数据来源:国家统计局。